2021-12-16 09:39 | 来源:东方财富网 | | [IPO] 字号变大| 字号变小

根据发行人递交的申报材料,作为主要客户为房地产行业的企业,在房地产业整体萎缩的情况下,急速扩张的洲宇设计持续盈利能力和成长性或仍待斟酌。...

作为国内少数率先实现全国化布局、多产业延伸的综合性设计企业,洲宇设计集团股份有限公司(下称:洲宇设计或发行人)IPO申报材料显示,拟发行不超过1821.1527万新股,募资82100.00万元在深交所主板上市,保荐机构(主承销商)为中信证券。

然而,根据发行人递交的申报材料,作为主要客户为房地产行业的企业,在房地产业整体萎缩的情况下,急速扩张的洲宇设计持续盈利能力和成长性或仍待斟酌。

净现比-6.9投资风险几何

2018年至2020年,洲宇设计营收分别为34150.95万元、53654.96万元和69294.46万元,净利润分别为2401.91万元、1234.10万元、9792.25万元,扣非净利润分别为7156.94万元、9333.52万元和10900.98万元。营收年复合增长率为42.45%,净利润年均复合增长率为达101.91%,扣非净利润年复合增长率达23.42%。

而越来越多的投资者在选择投资标的时,不再单以利润表中的净利润来分析标的的经营情况,负债情况和现金流情况也成为其关注点。

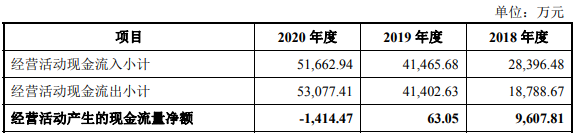

招股书显示,洲宇设计2018年至2020年的负债率分别为77.19%、55.70%、45.07%,其中同期母公司负债率分别为78.40%、57.68%、47.32%。负债率在逐年下降的同时,需要指出的是,报告期各期洲宇设计的经营活动现金流的波动幅度较大。2018年至2020年度,洲宇设计的经营活动现金流金额仅分别为9607.81万元、63.05万元、-1414.47万元。

图片来源:发行人招股书

以此计算,洲宇设计各期净利润与经营活动现金流净额的比例分别为0.25、19.57、-6.92。一个企业,净现比如果不足1,甚至更低,通常只能理解为其所实现的利润仅为纸面利润,进一步从投资的价值而言,投资风险或尚存不确定性。

以房抵债可挽回局面否

招股书显示,2018年至2020年度,洲宇设计各期前五大客户分别为“蓝光、融创、龙湖、新城、中南”“蓝光、融创、蓝润、龙湖、绿地”“蓝光、融创、龙湖、绿地、新希望”。各期前五大客户为发行人带来的营收分别达17496.55万元、21804.51万元、28262.22万元,所占当期营收的比例分别为51.23%、40.65%、40.79%。

而截至2020年末,发行人应收账款及合同资产合计为34830.28万元,占同期营业收入的比例为50.26%;应收票据金额为13566.02万元,占流动资产的比例为18.29%;其中应收账款、合同资产以及应收票据金额前五名客户金额合计为23539.51万元,占相应科目合计金额比例为48.64%。

需要注意的是,报告期内“蓝光和融创”一直稳居发行人第一和第二名客户序列,各期为发行人所贡献的营收分别为26.59%/8.45%、13.43%/12.56%、13.58%/10.79%。而截至2020年末,仅对蓝光的应收账款、合同资产以及应收票据各类款项金额合计即达9202.86万元。

公开资料显示,“蓝光”全称为“四川蓝光发展股份有限公司”(600466.SH),作为四川地产界“一哥”,2021年8月2日晚间发布公告称,公司累计到期未能偿还的债务本息金额合计159.97亿元。至此,伴随着违约规模的不断增加,蓝光已成为继泰禾集团、华夏幸福之后,又一家爆发债务危机的千亿级房企。

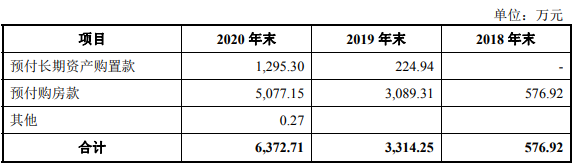

而随着蓝光爆雷事件的发生,2021年7月初刚递交招股书的洲宇设计“以房抵债”事件也逐步浮出水面。据招股书数据,截至2020年末,洲宇设计其他非流动资产表显示,以房抵款金额中,以预付购房款所抵扣的金额达5077.15万元。需要注意的是,洲宇设计的应收账款坏账计提政策是两年以上坏账即计提50%、三年以上坏账即全额计提。而其2020年末计提的其他非流动资产减值准备仅为151.19万元。洲宇设计是否存在将难以收回的应收款项转为抵债房产,以冲减坏账,通过延长账龄、增加利润的情形,或仍需进一步审核。

图片来源:发行人招股书

2021年在蓝光经营已出现危机无法贡献为洲宇设计贡献营收的情形下,结合考虑对蓝光和恒大的坏账计提,洲宇设计2021年业务经营或将面临极大挑战。

对赌细节未披信披合规性存疑

2019年、2020年,洲宇设计进行五轮增资扩股,新增10名股东,合计融资约2.19亿元,并分别配套了对赌协议。直至2021年4月,即提交上市申报材料的前三个月,洲宇设计方与投资人方才分别签订了“终止”对赌的协议。但如果上市失败,“各方进一步确认并同意”,相关对赌协议即自动恢复效力,且自始有效。换而言之,明面上“终止”的对赌协议,还可以“死灰复燃”。

虽然从表面上看,对赌协议有利于企业获得发展所需的资金,但其背后隐含的“不确定性”也往往给企业未来的发展埋下隐患伏笔。如业绩承诺到何种程度,如何补偿、特殊权利的细节等问题,洲宇设计招股书并未进一步说明。

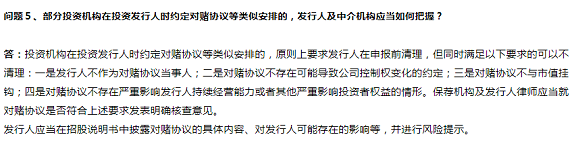

而据《首发业务若干问题解答》﹝2020年6月修订﹞要求,发行人应当在招股说明书中披露对赌协议的具体内容、对发行人可能存在的影响等,并进行风险提示。

图片来源:《首发业务若干问题解答》﹝2020年6月修订﹞

对赌协议作为中国企业IPO审核的禁区。既然认为对赌协议已清理,对发行不构成影响,那应当是“身正不怕影子斜”,按照信披要求充分披露才对。洲宇设计对赌协议披露的不完整性,难免让人质疑其对赌协议是否真的已清理干净。

另外需要指出的是截至招股书签署日,洲宇设计控股及参股公司达16家,且分支机构达21家。其中全资及控股子公司中,2019年设立的5家2020年度全部处于亏损状态,亏损额合计达426.68万元;2020年设立的5家公司除“OMG美国”经营情况未披露外,剩余4家2020年度也全部处于亏损状态,亏损额合计1320.95万元。尚存的21家分支机构中,有6家成立于2018年,7家成立于2019年,3家成立于2020年,1家成立于2021年。而作为智力与技术密集型企业,洲宇设计2018年研发费用为0元,2019年及2020年,研发费用金额也仅为160.17万元与1551.61万元,占当期营业收入比例分别为0.30%与2.24%。而其所披露的中衡设计、启迪设计、华建集团、华阳国际、筑博设计、华兰集团等6家可比公司,同期研发投入所占当期营收的均值分别为4.18%、4.34%和4.20%。

在“全国化布局、多产业延伸”的扩张理念下,作为成长性公司,面对经营活动现金流隐患和远低于行业可比公司的研发投入比的情形,洲宇设计持续盈利能力和未来成长性或仍存不确定性。

《电鳗快报》

热门

相关新闻